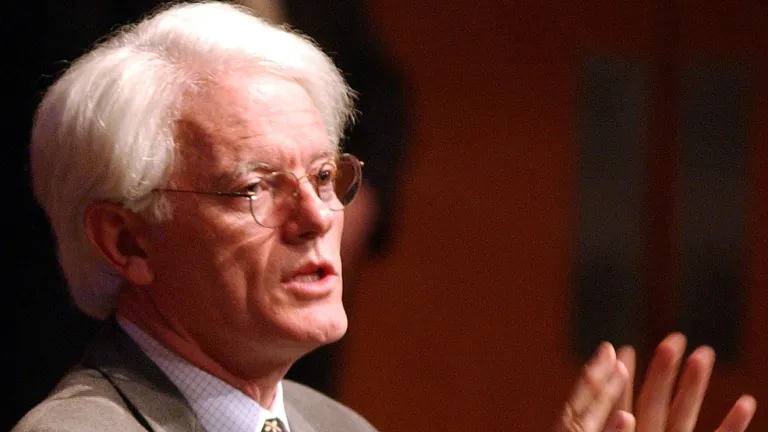

História de Vida

Peter Lynch nasceu em 19 de janeiro de 1944, em Newton, Massachusetts, EUA. Desde jovem, Lynch demonstrou interesse pelo mercado financeiro, motivado pela necessidade de ajudar a sustentar sua família após a morte de seu pai. Ele trabalhou como caddie em um campo de golfe, onde teve a oportunidade de interagir com executivos de empresas e aprender sobre investimentos.

Lynch graduou-se em História, Psicologia e Filosofia pelo Boston College em 1965 e obteve um MBA pela Wharton School da Universidade da Pensilvânia em 1968. Sua carreira na Fidelity Investments começou em 1966 como estagiário, e ele rapidamente ascendeu, assumindo o comando do fundo Fidelity Magellan em 1977.

Conquistas

Sob a gestão de Lynch, o Fidelity Magellan Fund tornou-se o maior fundo mútuo do mundo. Ele conseguiu um retorno anualizado de cerca de 29,2% de 1977 até 1990, quando se aposentou. Durante esse período, o fundo cresceu de US$ 18 milhões para US$ 14 bilhões em ativos sob gestão. Lynch é amplamente reconhecido por seu sucesso em selecionar ações de empresas subvalorizadas e em crescimento, o que lhe permitiu superar consistentemente o mercado.

Contribuições ao Mercado Financeiro

Peter Lynch é autor de vários livros influentes, incluindo “One Up on Wall Street” (1989), “Beating the Street” (1993) e “Learn to Earn” (1995). Nessas obras, Lynch compartilha sua filosofia de investimento e estratégias, tornando-as acessíveis tanto para investidores iniciantes quanto para profissionais.

Sua abordagem é centrada na ideia de que investidores individuais podem ter vantagem sobre profissionais de Wall Street, especialmente ao investir em empresas que conhecem e compreendem. Lynch popularizou a filosofia de “investir no que você conhece” e “tenbaggers” (ações que multiplicam seu valor por dez), incentivando os investidores a procurar empresas com potencial de crescimento significativo.

Filosofia de Investimento

A filosofia de investimento de Lynch combina análise fundamentalista com uma compreensão prática das operações e perspectivas das empresas. Ele acreditava que os investidores deveriam procurar empresas com fortes fundamentos, vantagens competitivas duradouras e gestão competente. Além disso, Lynch defendia a diversificação inteligente para mitigar riscos e maximizar retornos.

Relacionando Peter Lynch com Robôs de Investimentos

Peter Lynch, com sua abordagem prática e fundamentada de investir, e os robôs de investimentos, que utilizam algoritmos e inteligência artificial, podem parecer opostos à primeira vista. No entanto, há várias maneiras pelas quais os princípios de Lynch podem ser aplicados às estratégias automatizadas de investimento, criando uma ponte entre sua filosofia de investimento e as tecnologias modernas.

1. Investir no que você conhece

Peter Lynch era famoso por sua filosofia de “investir no que você conhece”. Ele acreditava que os investidores individuais tinham uma vantagem sobre os profissionais porque podiam investir em empresas e setores com os quais estavam familiarizados. Robôs de investimentos podem ser programados para focar em setores específicos ou em empresas que têm fundamentos sólidos e são bem conhecidas por seu desempenho. Algoritmos podem ser ajustados para priorizar ações de empresas com forte reconhecimento de marca e presença de mercado, espelhando o enfoque de Lynch em investir no que se conhece bem.

2. Análise Fundamentalista

Lynch defendia a importância de analisar os fundamentos das empresas antes de investir. Ele se concentrava em indicadores como crescimento de receita, margens de lucro e preço/lucro (P/E) para tomar decisões de investimento informadas. Muitos robôs de investimentos utilizam análise fundamentalista em seus algoritmos. Eles podem ser programados para analisar os mesmos indicadores que Lynch usava, como P/E, crescimento de receita e margens de lucro, para selecionar ações com forte potencial de crescimento. Isso permite que os robôs imitem a abordagem meticulosa de Lynch na análise de empresas.

3. Diversificação

Diversificação é uma estratégia central na filosofia de Lynch. Ele acreditava em manter um portfólio diversificado para mitigar riscos e aproveitar oportunidades de crescimento em vários setores. Robôs de investimentos são extremamente eficientes na diversificação de portfólios. Eles podem automaticamente distribuir investimentos entre diferentes ações, setores e classes de ativos, minimizando riscos e maximizando retornos. Isso reflete a prática de Lynch de diversificar seus investimentos para alcançar um equilíbrio saudável entre risco e retorno.

4. Adaptabilidade e Atualização Contínua

Lynch estava sempre atento às mudanças no mercado e ajustava suas estratégias conforme necessário. Ele pesquisava constantemente novas empresas e tendências para manter suas decisões de investimento atualizadas. Robôs de investimentos podem ser programados para se adaptar continuamente às condições de mercado. Com o uso de algoritmos avançados e inteligência artificial, eles podem ajustar suas estratégias de investimento em tempo real, com base em novos dados e tendências de mercado. Essa capacidade de adaptação contínua reflete a abordagem de Lynch de estar sempre atualizado com as últimas informações do mercado.

Conclusão

Peter Lynch deixou um legado duradouro no mundo dos investimentos com sua abordagem prática e fundamentada. Sua filosofia continua a influenciar tanto investidores individuais quanto estratégias automatizadas, demonstrando que princípios sólidos de investimento são atemporais. A utilização de robôs de investimentos pode ser vista como uma extensão moderna de algumas das técnicas de Lynch, adaptadas ao ritmo acelerado e aos avanços tecnológicos do mercado atual. Lynch nos ensinou que conhecimento, pesquisa e uma abordagem disciplinada são chaves para o sucesso no mercado financeiro, e essas lições continuam relevantes, mesmo na era da automação.

Acesse codetrading.com.br

Share this content: